東京都を中心に不動産価格高騰及び、夫婦で不動産持分を持ちたいという人が利用するペアローンですが、結論から言うとペアローンにはデメリットが多すぎてお勧めはできません。

確かにペアローンを利用すれば、借り入れできる収入は増えます。

ですが、それと同時にペアローンによる厳しすぎる制約もまとわりついてきますので、今回はペアローンを組む前に知ってほしい6つのデメリットと住宅ローン控除の注意点をご紹介させていただきます。

Contents

ペアローンで後悔する前に知りたい6つのデメリット

ペアローンは契約が2本になるので、収入合算とは違い、審査が厳しく諸経費が増額

ペアローンは1つの大きな借り入れに対して、夫婦で2つに分ける借り入れ方法の為、銀行は夫婦それぞれと金銭消費貸借契約(ローン契約)を結ぶ事で、ローンが2つになります。

ローンが2つになる事で、契約時に必要な印紙代・事務手数料も倍です。

さらに保証料も通常よりも高めに設定されがちなのがデメリットの1つ目。

ペアローンは借入額が少なくても、1人1人契約を結ぶので、ローン審査を通すためには、奥様も契約社員以上で働いている必要があります。

パートじゃダメ。(フラットならいける。)

ですので、ペアローンは実は敷居の高い組み方でもあります。

一方の収入合算の場合は、ペアローンと異なり、ローン契約は1本になりますので、奥さんがパートでも審査が可能です。

借り換えで一本化する際に贈与税が発生する可能性が大。

ペアローンを組んだ時は、奥さんが正社員で働いていたけど、生活スタイルが変わり奥さんが正社員を辞めてしまった+低金利でペアローンを解消して借換をしようとする方は要注意

ペアローンのデメリットとして、そのままペアローンを借換で一本化してしまうと、一発で税務署から贈与税の請求が来てしまいます。

ペアローンを組むということは、夫婦それぞれが購入不動産の持分を持っております。

一方の借金を借換で完済する場合は、完済されたほうの不動産の持分を代わりに借金を背負う側に贈与しないと、借金を肩代わりした=金銭を贈与したとみなされ、贈与税が課税されるのです。

ちなみに1,000万円の借金を肩代わりすると、贈与税で200万円以上の請求が来てしまいます。

将来ペアローンを一本化することは、ペアローンを組む誰しも一度は考える事項ですので、安易なペアローン一本化は厳禁!借り換え時の贈与税リスクと回避法とはをご覧頂くことをお勧めします。

ペアローンの連帯債務は離婚しても解消される事は無い。

夫婦仲良くペアローンを組んだのはいいけど、離婚してしまった場合ペアローンを解消することはできるのか?

結論から言うと、一切できません。

ペアローンといっても銀行からしてみれば、本人とローン契約をしているので、本人が離婚しようが関係ないのです。

離婚でペアローンを解消する方法は以下の3つ。

離婚時にペアローンを解消する3つのポイント

☑売却する⇒元夫婦の両方の承諾+抵当権者(銀行)の許可が必要。ローン残債より高く売れなかったら残りの借金をそれぞれで払うリスクが出る。

☑離婚成立時に持分を住むほうに売却する⇒収入がない相手だったりすると、資金調達が厳しいので難しい。更に安すぎる買取価格だと買主に贈与税が発生する。

☑住むほうに借換してもらう。⇒収入がない相手はまず無理、収入がある夫でも残存年数+減価償却された担保評価で審査されるので、審査がかなり厳しい。

すべての方法が滅茶苦茶条件が厳しいですよね。

日本では離婚する確率が1/3といわれており、今は仲良しでももしかすると・・・ってことも十分あり得ます。

ペアローンを組むって人は、離婚時の手続き内容を見ても、組み価値があるって思った人にだけお勧めします。

個人的には大変なので、お勧めしません。

フルローンを組んでも単独名義でやるべきでしょう。

団体信用生命保険が1人無くなっても全て消えるわけでは無い。

ペアローンのデメリットは団体信用生命保険でもあります。

ペアローンは夫婦それぞれ1契約ずつのローンを組んでおり、それぞれに団体信用生命保険が課せられております。

しかし、ペアローンのデメリットは、夫婦の片方が無くなっても住宅ローンが完全に0円にならないってことです。

パターン1

ご夫婦それぞれで住宅ローンを借りる場合

(夫:主債務者、妻:主債務者)ご夫婦のどちらかに万一のことがあった場合、その方の住宅ローンは、残高に応じた保険金が支払われ、残りません。しかし、遺された配偶者さまの住宅ローンは、そのまま残ります。

パターン2

ご夫婦でご一緒に1つの住宅ローンを借りる場合

(夫:主債務者、妻:連帯債務者)主債務者(たとえば夫)に万一のことがあった場合、住宅ローン残高に応じた保険金が支払われ、残りません。しかし、連帯債務者(たとえば妻)に万一のことがあった場合には、住宅ローンはそのまま残ります。

出典:三井住友銀行

配偶者のローンが残るってことは、もし、生活スタイルが変わり、収入ある片方が両方のローンを払っている場合、収入がある人が無くなれば、その方のローンは消えます。

ですが、収入がない人のローンが消えず、収入がないのでローンが払えない⇒抵当権行使で住んでいた場所がとられてしまうという非常に危険な流れになりかねないのです。

上記のリスクを0にするためには、三井住友銀行のペアローンには連生団体信用生命保険という、片方が無くなった場合は夫婦両方のローンが無くなるという保険商品があります。

それに加入すればこのリスクを0にすることはできますが、同時に金利が0.18%も上乗せされてしまうので、どちらにしても収入があるほうの単独名義の団信のほうがお得って結果なのです。

どちらかが個信がブラックだったら即NG。1人の方が借りられる可能性が高い。

ペアローン・収入合算の両方の審査を行う場合は、夫婦それぞれの個人信用情報を開示(審査)を銀行は行います。

もし、片方に延滞・クレジットカード事故があったりすると、片方のローンでもOKでも非承認になるという残念な結果になり得ることが結構ありました。

個人情報の事故なんて大げさなって思ってませんか?

実は簡単に事故は起きます。皆さんが毎日1度は手にしている携帯電話なんてまさに個人信用情報の事故になりやすい原因の1つです。

携帯代を払い忘れた・・・ちょっと心配って方は、携帯電話の支払い遅れが命取り?住宅ローンと携帯代の滞納リスクを元プロが解説します。をご覧ください。

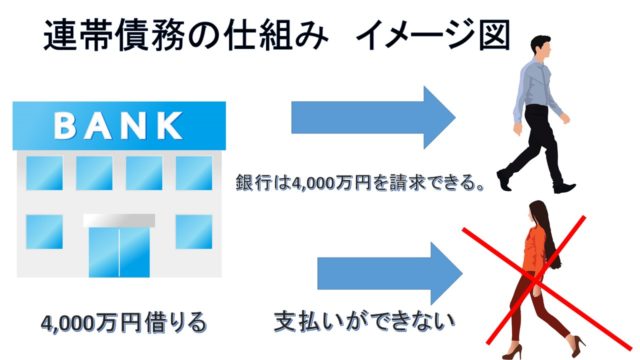

片方が払えなかったら、もう一方に請求が来る。(離婚時要注意)

ペアローンは自分だけの借り入れさえしっかり払っていればOKってわけではなく、片方の人が払えなくなったら、銀行は容赦なく、片方の請求も合わせてきてしまうというデメリットがあります。

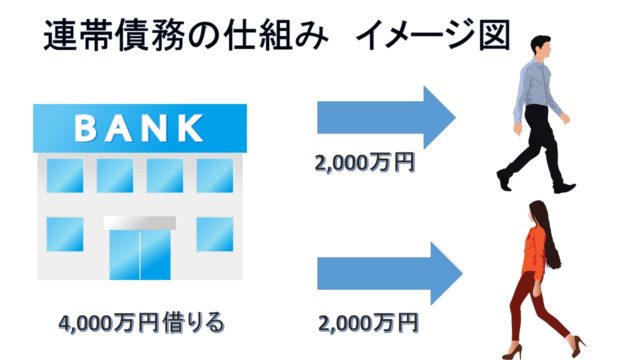

ペアローンは、1つの大きな借り入れを夫婦で分けて2つのローンで組む連帯債務という形で借り入れを起こします。

仮に、離婚によって、旦那がペアローンの住宅ローンを全額払うっていう約束をしたとします。

ですが、旦那に新しい家族ができるなどの理由から、生活に余裕がなくなり、住宅ローンを払わなくなると、今度は元妻に銀行は容赦なく請求してくるのです。

人は他人をコントロールできません。

いくら書面で交わしていても、銀行にお金を払うという行動してくれなければ、あなたに全額請求が行ってしまいます。(連帯債務なので)

正直言って、これがペアローン・収入合算の怖さかなって感じております。

連帯債務・連帯保証人の違いがわからない人は、夫婦で住宅ローンを組むなら即知るべき【連帯債務】と【連帯保証人】の4つの違いを解説をご覧ください。

そこまでしてペアローンを組むメリットは借入額が増えるから。ローンが通しやすくなる上、条件が良いままで借り入れができる。

やっぱりペアローン・収入合算の最大のメリットは借入額は増えるってことです。

例えば、年収400万円の旦那が都市銀行の変動金利で借り入れする場合、単独だと2,630万円までしか借り入れができません。

※審査金利4%で計算した場合。

ですが、仮に契約社員の奥さん年収240万円の人とペアローンを組むと、2,630万円にプラスして、1330万円を約4,000万円まで借り入れが伸びるわけです。

しかも都市銀行なので、変動金利であれば0.5%台です。

ただ、年収400万円の人が4,000万円のローンを借りようとすると、不動産ローン・プロパーローンであれば借り入れができる可能性はあります。

ですが、もし借り入れができたとしても金利が2%以上になってしまいますので、0.5%の金利なら103,834円で済みますが、2%で計算すると約13万以上になってしまうので、条件の良いままで借り入れ額を増やそうとするなら、ペアローンのメリット。

注意:夫婦共働きペアローンを組めば、必ずしも住宅ローン控除がお得になるわけではない!

上記のように4000万円を年収400万円の人が仮に単独で借り入れを起こした場合、住宅ローン控除は1%で年間40万の(所得税+住民税)が還付されます。

ですが、年収400万円の人が実際に所得税+住民税の払っているが額は40万円も超えているわけもなく、実際26万程度しか払っていないので、どんなに還付されても26万までなのです。

所得税と住民税の合計:8.52万円 + 17.79万円 =26.31万円

出典:お金のカタチ

実際には、住宅ローン控除は13.65万円までしか控除できませんので、実際このケースは約22万までしか控除を受けることができません。

ただペアローンを組むと、240万円の奥さんが支払う約17万円の住民税+所得税も還付対象になります。

仮に旦那が2600万円のローン(持分13/20)・奥さんが1400万円(持分7/20)のペアローンを組む場合。

旦那は2,600万円の1%で26万円×(13÷20持分)=16.9万円が旦那のMAX還付額。

奥さんの場合1,400万円は1%で14万円×(7÷20持分)=4,9万円分が奥さんがもらえるMAX控除額です。

奥さん分の控除も受けられるという素晴らしいメリットはありますが、住宅ローン控除は持分案分されてしまうのが厳しい。

この辺はしっかり計算しないと、ペアローンを組むことで控除額が減ってしまいますので、ペアローンを組む=住宅ローン控除がフル活用ってわけではない事を前提に借り入れすることをお勧めします。

まとめ:1人で組めるならペアローンを利用しない方が吉。

この記事で伝えたいこと!

☑ペアローンを組むを安易に組むと後悔する理由は「諸経費高い」「一本化が難しい」「離婚時の手続きが大変」「団信リスクがある」「片方が個信NGでローンが通らない」「一方が払えないときに請求されるリスク」の6つ

☑ペアローンを組む最大のメリットは、単独名義だと借り入れできない額を条件を悪くせずに借り入れできるのが唯一のメリット

☑夫婦共働きでペアローンを組んだからといって必ずしも、住宅ローン控除がフル活用できるとは限らない。持分案分によって逆に還付される合計額が少なくなる恐れもある。

ペアローンを組む最大の目的は、どうしても欲しい物件を条件悪くせずに組むって方法ぐらいでしょうか。

正直言ってペアローンはデメリットが多すぎます。

Copyright secured by Digiprove © 2018 大輝 秋月

Copyright secured by Digiprove © 2018 大輝 秋月