家を初めて購入する人で、物件を選びながら同時に決めないといけない事は、住宅ローンの借り方です。

借りた時の金利がずっと続く固定金利で借り入れした方が良いのか?

固定金利よりも安い変動金利で借りた方が良いのか?

また10年固定・ミックスローンなどいろんな借り方があるので、住宅ローンを初めて決める人にとっては訳が分からないと思うのが普通です。

では、どうやって住宅ローンの借り方を決めれば良いのか?

住宅ローンを選ぶ要素・基準は下記の3つです。

住宅ローンを決めるポイント

☑得を取るか金利が上がるリスクが怖いか(心配性などの性格)

☑返済予定が決まっているか?(借入期間)

☑借入時から収入は増えるか?(資金計画)

この3つを総合的に判断して決めると上手く行きやすいです。

ただ、そうは言っても変動金利と固定金利の違いが分からないと決められないと思いますので、今回は初めて住宅ローンを組む人向けに、「固定金利と変動金利のの違い」「タイプ別の住宅ローンの借入れ方法」について解説させて頂きます。

変動金利と固定金利の決定的な4つの違い

総支払額の確定の有無。

変動金利と固定金利の最大の違いが、金利によって支払総額が確定しているか、確定していないかの違いです。

例えば、35年の4,000万円のローンを、2018年の三井住友銀行の全期間固定金利(年1.8%)と、変動金利(年0.6%)で比較してみたいと思います。

0.6%で借り入れした変動金利では、月々105,611円ですが、全期間固定金利の年1.8%128,436円です。

金利が1.2%違うだけで約2.3万円の返済額が変わるので、変動金利の安い金利はメリットなのですが、それはあくまでも0.6%の金利で35年間借り入れが出来た時の話。

変動金利は金利が半年に1度見直しがされるので、金利が上がったときの事を考えなければなりません。

未来のことなので、金利がいくら上がるかは確定できない=総支払額が分からないが変動金利のリスク&デメリットです。(借入時に資金計画が立てられない)

一方の固定金利の場合は月々の支払い額が高いですが、総支払額が確定しております。この場合は53,943,350円と約1,400万円が利息になります。

35年間で5400万円を払う資金計画が立てられる+自信があるなら固定金利で契約してOKです。

ちなみに運良く0.6%で35年も住宅ローンを借入れできた場合は44,356,854円と約440万円が利息。

その差額960万の利息を金利上昇のリスクの安心料として払えるかが固定金利か変動金利を選ぶ焦点になります。

月々の返済・内訳の内容。

固定金利と変動金利の元金(借入額)の減るスピードも考えなければなりません。

返済額の内訳を見ないで計画する人が多すぎます。

結論から言うと、変動金利の方が月々の支払い額が少ないのに、元金が減るスピードは圧倒的に早いです。

先ほどと同条件で比較して見ます。

35年の4,000万円のローンを、2018年の三井住友銀行の全期間固定金利(年1.8%)と、変動金利(年0.6%)で比較

0.6%で借り入れした変動金利では、月々105,611円ですが、全期間固定金利の年1.8%の128,436円

変動金利の月々の利息額は4,000万✕0.6%(年)÷12ヶ月=2万(利息)

元金が減る額は、105,611円ー2万=85,611円が減るのが変動金利です。

一方の固定金利の月々の利息額は4,000万✕1.8%(年)÷12ヶ月=6万(利息)

128,436円ー6万=68,436円の元金しか減りません。

その差約1,7万円

固定金利は変動金利よりも月々2.3万円多く払っておりますが、内訳で計算すると、借金の大元である元金部分は変動金利よりも毎月1.7万円も減っていないのです。

総額的には4万円分も変動金利より高いです。

更に固定金利は変動金利に比べ、毎月1.7万円も元金が減らないので、借入額に連動する利息の減るスピード遅い事に直結します。

10年後に金利が変わらなかった場合の残高ですが、固定金利は残り31,091,252円に対して、変動金利は2,9414,884円です。(keisan調べ)

その差なんと約170万。

この4万円は決して高い=ぼったくりって訳では無く、将来の金利上昇リスクを0にするための費用なのです。

毎月4万で安心するか、それとも4万安くなるけど、リスクを取るかが焦点になるでしょう。

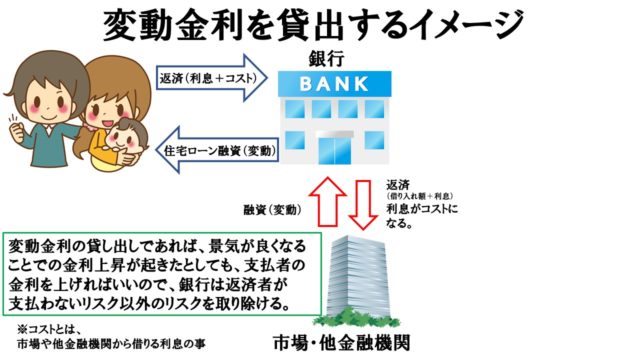

貸し手(銀行)がリスクを取るか、借り手(住宅購入者)がリスクを取るか?

なぜ、上記の2つで変動金利に比べて固定金利が高いって事が分かって頂いたかと思います。

では固定金利がここまで高いのか?

それは、住宅購入者がリスクを取るか?それとも銀行がリスクをとるかの違いです。

変動金利は住宅購入者リスクを負います。だから安いです。

銀行は、無限にお金があるように思われがちですが、無制限にお金を持っているわけではありません。

そこで銀行は、他銀行・金融機関・市場からお金を借りて住宅ローンを貸し出ししております。

銀行はお金が無くても、ほかの他銀行から安い金利で借り入れして、その金利よりも高い金利で住宅ローンでお金を貸せば、銀行に利益が出る仕組みです。

ここでのポイントは、金利が上がったとした場合でも、銀行がリスクを負わないって事。

仮に借入先の変動金利が上がったとしても、それに伴って住宅ローンの金利を上げてしまえば、銀行は金利上昇のリスクを回避しながら利益を得ることが可能なんです。

金利が上がっても住宅ローンを借入れした住宅購入者がリスクを負う。だから安い。

ですが、固定金利は違うんです。銀行がリスクを負ってしまいます。

仮に上記の仕組みで、年1.8%の固定金利を組んだとし、変動金利が2%まで上昇したとします。

銀行はお金を市場やほかの金融機関から変動金利でお金を借りています。

そうすると、変動金利を年2%で返済しているのにもかかわらず、住宅購入者から年1.8%の返済額しか返ってこなければ、住宅ローンを貸し出しした銀行は貸出金額に対して年0.2%も損してしまうことになるのです。

利益を得るために住宅ローンを貸し出ししているにもかかわらず、返済されるたびに赤字が増えていくという状態を逆サヤと言います。

逆サヤのリスクを負っている銀行は、固定金利に対して高い金利にしないと、利益が回収できなくなるわけです。

(実際には別の方法でリスク回避をしてます。)

銀行にリスクを負わせる分、住宅ローンの支払い額が高くなるっていうことです。

借り換えの柔軟性の有無(固定金利は借り換えに違約金が発生する)

固定金利は変動金利と違い、借入れ年数に応じて金利を固定化させる契約をしております。

そのため、固定金利期間中の借入れ年数が減ってしまう繰上げ返済(銀行による)と借り換えは、決められた期間を守らない=違約金が発生する場合があるので要注意。

逆に変動金利は自由です。

あなたはどのタイプの住宅ローンを選ぶ?4つのパターンのオススメ人物像を解説。

月々の支払い額を抑えて、繰上げ返済を検討している人は変動金利(35年も払う気がない人)

変動金利は固定金利に比べて金利上昇リスクを負うのでとにかく安いです。

変動金利にオススメの人はこんなような方。

変動金利をオススメしたい方

☑リスクを負ってでも最速で返済したい(35年も組んでられないって人)

☑今はお金が無くても、収入UPの見込みのある人。

35年4,000万円のローンを、2018年の三井住友銀行の全期間固定金利(年1.8%)と、変動金利(年0.6%)で比較しても、変動金利の月々105,611円ですが、全期間固定金利の年1.8%128,436円と、2.3万円の月々の返済額に差が生じます。

1年にするとその差は、276,000円・10年だと276万円です。

この10年後に276万円を繰上げ返済すると、117回(約9.75年)分返済期限が短くなるだけで無く、利息支払額も35万円減ることになります。(同条件の場合)

固定金利で支払う差額を繰上げ返済代にして、住宅ローンの期限を短くすることが出来ます。

アットホームの調査によると、住宅ローンの完済は13.7年で完済しているようです。

首都圏在住、住宅ローンを完済した、子持ち男性サラリーマン

住宅ローン完済まで 平均13.7年

当初の予定より繰り上げた期間平均11.2年

‟繰り上げ返済”の方法 1位「節約」、2位「ボーナス」、3位「退職金」出典:at:home

変動金利は借りている期間が長ければ長いほど金利上昇リスクを負うことになります。

繰上げ返済を上手く利用して、変動金利のリスクヘッジを行いながら、早期完済させたい人に向いていると言えます。

また、今はお金が無くても

「会社の収入UP」「副業で稼げそう」など世帯年収が上がるのであれば、変動金利を選んでも大丈夫でしょう。

変動金利は確実に、35年以内に金利が上がると見ておりますので、年収が上がる見込みが薄いのに無理な変動金利で組んでしまって、金利が上がり⇒返済出来ないルートにならないようにだけ気をつければOK

→変動金利は無謀か?住宅ローンで後悔する3つの借入パターンを解説

とにかく心配。総支払額を確定させて資金計画を組む人は全期間固定金利

変動金利のように「いつ金利が上がるか分からない」って人には、月々の返済額が高くても安心料として払える人は全期間固定金利がオススメです。

全期間固定金利が向いている人

全期間固定金利が向いている人

☑ローン契約時に総支払額を確定させたい

☑収入UPの見込みが無い人

全期間固定金利の最大のメリットって、契約時に総支払額が確定しているって事なんです。

目に見えるので対策がしやすい。

私が住宅ローンのブログでかなり参考にしている千日のブログってサイトがあるのですが、「住宅ローンを一言で」って質問に対して

『35年ならば420回、銀行に決まったお金を払うことだよ。』

出典:千日のブログ

まさしく全期間固定金利はコレです。

最初に決まった月々の返済額を420回払えるかで借りるか借りないかを検討すべき。

ちょっと難しいなって思った人は、予算オーバーで物件価格を下げるか、変動金利に変更するかのどっちかです。

もし、収入UPの見込みが無いのに、無理して変動金利で借りてしまうと、金利上昇で住宅ローンが払えなくなってしまいます。

収入UPの見込みが無いって人は、全期間固定金利で返済が可能なのか検討するのが良いでしょう。

住宅ローン控除をフル活用して10年以内に返済かor金利が上がるのはオリンピック前後って思う人は!10年固定(一部期間固定)

住宅ローンを組むと、4000万円の残高に対して、毎年1%の所得税+住民税(136,500円)までを10年間還付してくれる「住宅ローン控除」があります。

10年固定がオススメの人は下記のような方

10年固定がオススメの人

☑住宅ローンが終わる10年以内に完済出来る人。

(住宅ローン控除をフル活用できる人)

☑金利上昇は一時的なものだと見ている人

現金一括購入で考えている人は、あえて住宅ローンを組むことで10年間住宅ローン控除を使って「所得税+住民税」を節税する方法があります。

ただ、10年間の間に変動金利が上がってしまい、節税よりも金利負担の方が大きくなったら本末転倒。

そこで、借入れする10年間の間を固定金利にする一部固定金利で借入れする方法がオススメです。

住宅ローン控除以外にもお得な事があと4つもありますので、現金一括で家を買うのはちょっと待った!住宅ローンを賢く利用するポイント3選を是非ご覧ください。

あとはオリンピックで、金利が上がるかもしれないが、その後は消費税増税+生産緑地解除により、景気回復が見込めないニュースばかりです。

オリンピック時の金利上昇対策として一時的に固定金利を選ぶって方にもオススメですね。

但し、10年以降も返済するってなると、当初の優遇金利が変動金利を選んだ方より少ないですから、その後の変動金利の返済額が増えてしまうので要注意。

アットホームの平均ぐらいで完済が可能なら10年固定は有りですが、20年以上ってなると、変動金利よりも損する可能性が高いです。

変動金利の安さと、固定金利の総支払額が分かる良いところ取りをしたいなら上限金利特約型の変動金利。

変動金利の金利の安さと、全期間固定金利の確定した金利の良いところ取りをする「ミックスローン」という組み方があるのですがオススメしません。

ミックスローンって組み方は、万能っていえば万能ですが、中途半端。

全期間固定金利・変動金利のそれぞれの良さをつぶし合う結果にのローンになってしまいます。

ただ、固定金利と変動金利のいいとこ取りしたローンを組みたいって方は、上限金利特約を検討する事をオススメします。

上限金利特約であれば、変動金利より当初の金利は高いですが、全期間固定金利よりも安い金利に設定されている上、仮に金利が上昇しても上限値が定められているので、契約時に最悪を想定した資金計画を作る事が出来るのがメリット。

上限金利特約にご興味がある方は、上限が無い変動金利が怖くて組めない方必見!【上限金利特約】の住宅ローンを解説をご覧ください。

まとめ

この記事で伝えたいこと!

☑固定金利と変動金利の4つの違いは「契約時に総支払額が確定の有無」「利息の減るスピード」「銀行がリスクを取る固定・購入者がリスクを負う変動」「借り換えなどの柔軟性の有無」

☑変動金利をオススメする人は、収入UPの見込みがある人と、固定金利の月々の返済額の差額を利用して繰上げ返済する人。(住宅ローンを早く返済したい人)

☑固定金利をオススメする人は、金利上昇リスクが不安(心配性)の人と、収入UPの見込みが無い人。資金計画を確定させて月々の返済額を420回返済出来るか?が検討出来るのが最大のメリット(固定金利はかなりシンプル)

日経新聞の調査によると、過半数以上の方が変動金利を選んでおります。

変動金利に興味がある人は、変動金利は固定金利より変動していない?仕組みとカラクリを元プロが解説します。も是非あわせてどうぞ!

Copyright secured by Digiprove © 2018 大輝 秋月

Copyright secured by Digiprove © 2018 大輝 秋月