住宅ローンは固定金利以外あり得ない!って変動金利=悪って考えている人も少なくありません。

ちょうど先日の日経新聞の調査で固定金利で借りる人よりも、変動金利で借入れする人の方が上回るニュースがありました。

住宅ローン(総合2面きょうのことば)を変動型金利で借りる人が急速に増えている。2017年度下期に借り入れをした人の56.5%を占め、前年同期に比べて9ポイント増え、過去最高になった。

出典:日経新聞

この記事はフェイスブックの「おはようございます」おじさま方にとっては衝撃だったらしく・・・

「固定は今安いのになぜ組まないんだ・・」

「今だけ底値なのに、金利を上がることを考えていない馬鹿ばっか」

なんてコメントが結構ありました。

確かに一理あります。

しかし、固定金利を組めば、本当に安心なのでしょうか?

変動金利のデメリットを詳しく解説している記事は多いんですけど、固定金利のデメリットを解説している記事が意外と少ない。

固定金利のデメリットを本当に理解してますか?

今回は、住宅ローンを組むなら固定金利しかあり得ない!って思っている方に、固定金利のデメリット及び、変動金利にあるよくある勘違いを解説させて頂きます。

Contents

本来は固定金利とは銀行がリスクを負う住宅ローン。

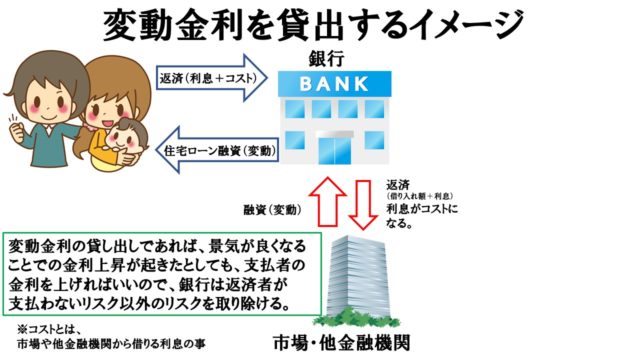

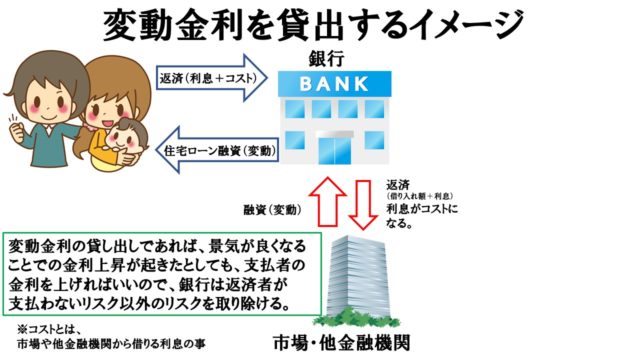

銀行が住宅購入者に住宅ローンを貸し出しする際のお金は、実が銀行だけのお金ではありません。

銀行は、お金を無制限に持っているわけではありませんので、多の金融機関や市場からお金を借りてくる訳です。

ほかの銀行で借りた借入額(変動金利:無担保コールレート)よりも、住宅ローンの金利が高ければ、その分銀行の儲けになるし、更に金利が上昇しても、変動金利なのでそれに応じて金利上昇させれば良いだけなので、銀行は金利上昇リスクを一切負わすに貸し出しが出来るのが変動金利です。

ですが、固定金利はそうは行きません。

契約時に金利を確定させてしまいます。

仮に上記の仕組みで、年1.8%の固定金利を組んだとし、もし変動金利が2%まで上昇したとします。

銀行はお金を市場やほかの金融機関から変動金利でお金を借りています。

そうすると、変動金利を年2%で返済しているのにもかかわらず、住宅購入者から年1.8%の返済額しか返ってこなければ、住宅ローンを貸し出しした銀行は貸出金額に対して年0.2%も損してしまうことになるのです。

利益を得るために住宅ローンを貸し出ししているにもかかわらず、返済されるたびに赤字が増えていくという状態を逆サヤと言います。

逆サヤのリスクがあるにも関わらず、なぜ銀行は固定金利を推奨してくるのでしょうか?

通常であれば、金利上昇しても逆サヤにならない変動金利を勧めますよね?

銀行は馬鹿ではありません。

上手な仕組みを構築することにおいて、逆サヤのリスクを無くすことに成功しております。

銀行には実はメリットだらけ?固定金利の5つのデメリット

固定金利は銀行にとってリスクと言われているが、実は固定金利の天才的な仕組みで購入者がリスクを負う

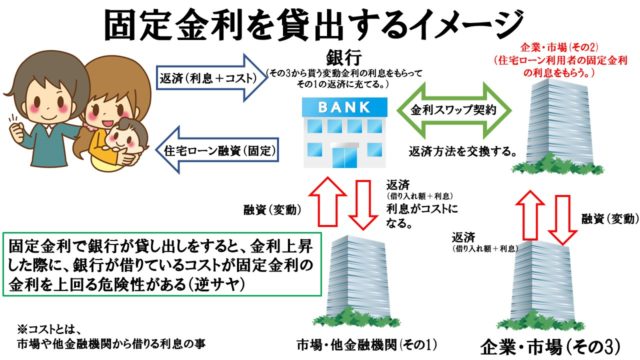

上記の画像のような、仕組みであれば、銀行は逆サヤのリスクをずっと負うことになります。

そこで銀行は、逆サヤのリスクを0にするために仕組みを構築しております。

銀行は市場(その1)を変動金利でお金を借りるのですが、住宅ローンを固定金利で契約しただけだと、逆サヤになるリスクがあります。

そこで銀行は、現在は変動金利に融資をしているけど、景気が悪くなるかもしれない(収益減)は避けたいから、毎月決まった金額・年数で返済される固定金利の収入が欲しいなって思っている企業・市場を探します。

そこで市場(その2)が持っている変動金利で返済を受けている権利と、銀行が固定金利で返済を受けている権利を交換する「金利スワップ契約」を結びます。

金利スワップ契約を受けることで、固定金利で融資を受けたい住宅購入者と、市場(その2)の固定金利で返済を受けたいというニーズが合致するだけで無く、市場3の変動金利の返済と銀行の変動金利で返済して貰う権利が欲しいというニーズが見事に一致するのです。

これで金利が上昇しても、銀行は市場その1の返済額が増えたとしても、市場3の返済金利を上げれば良いだけの話ですので、銀行はリスクを負いません。

この仕組みを知ったときは、銀行は天才かっ!(銀行の企業努力です。)って思うと同時に無知って怖いなって感じたんです。

この仕組みで重要なのは「金利スワップ契約」の負担は、固定金利を組みたいと思っている住宅購入者が負担しなければなりません。

固定金利は変動金利よりもローン手数料が高いのも、この金利スワップが関係してきます。

ココに注意

固定金利で有名なフラット35は、銀行が融資した債権(返済を受ける権利)を住宅支援機構に投資している投資家が買い取りますので、銀行は逆サヤのリスクは0です。

フラット35は金利スワップ契約のデメリットを受けることはありません。

利息を得られない銀行ですが、フラット35の事務手数料(売買価格の2%)を主な収益にしているのです。

変動金利が月々の元本の返済が早い。固定金利は金利負担が減るのが遅い。

固定金利=安心って言っている人は、返済額の内訳を知っていてそんなことを言っているのでしょうか?

おそらく月々の返済額の利息と元金の返済額の内訳を見ると絶句しますよ。

それくらい、内訳を見ずに計画する人が多すぎます。(少なくとも私が接客してきた中では誰1人も質問すらしてこなかった。)

結論から言うと、変動金利の方が月々の支払い額が少ないのに、元金が減るスピードは圧倒的に早いです。

ここで1つ実際に計算して、比較してみましょう。

35年の4,000万円のローンを、2018年の三井住友銀行の全期間固定金利(年1.8%)と、変動金利(年0.6%)で比較

0.6%で借り入れした変動金利では、月々105,611円ですが、全期間固定金利の年1.8%の128,436円

変動金利の月々の利息額は4,000万✕0.6%(年)÷12ヶ月=2万(利息)

元金が減る額は、105,611円ー2万=85,611円が減るのが変動金利です。

一方の固定金利の月々の利息額は4,000万✕1.8%(年)÷12ヶ月=6万(利息)

128,436円ー6万=68,436円の元金しか減りません。

その差約1,7万円

固定金利は変動金利よりも月々2.3万円多く払っておりますが、内訳で計算すると、借金の大元である元金部分は変動金利よりも毎月1.7万円も減っていないのです。

総額的には4万円分も変動金利より高いです。

更に固定金利は変動金利に比べ、毎月1.7万円も元金が減らないので、借入額に連動する利息の減るスピード遅い事に直結します。

10年後に金利が変わらなかった場合の残高ですが、固定金利は残り31,091,252円に対して、変動金利は2,9414,884円です。(keisan調べ)

その差なんと約170万。

この4万円は決して高い=ぼったくりって訳では無く、将来の金利上昇リスクを0にするための費用なのです。

毎月4万で安心するか、それとも4万安くなるけど、リスクを取るかが焦点になるでしょう。

固定金利は年数が重要。期間を短くする繰上げ返済には違約金が発生する。(銀行による)

このデメリットは銀行によります。(都市銀行であれば比較的緩い)

銀行が固定金利の返済が欲しいと思っている企業と結ぶ、金利スワップ契約には利率だけではなく、ローンの契約期間も条件に入っております。

繰上げ返済には2種類あります。

「期間短縮型」と「返済額軽減型」の2種類です。

繰上げ返済の利息軽減効果が高いのは「期間短縮型」ですが、期間を減らしてしまうと、金利スワップ契約で結んだ当初の住宅ローンより短くなってしまいますので、契約違反になってしまいます。

銀行によっては、繰上げ返済に対して手数料と言う名の違約金を設定している場合があります。

固定金利を組む場合は必ず、繰上げ返済の手数料を確認することを強くオススメします。

(インターネットでは0円だとしても契約時に確認した方が無難です。)

借り換えする際に違約金が発生する。

これは100%違約金が発生します。

固定金利の金利が高いからと言って借り換えしてしまうと、銀行が市場その2と結んだ(金利スワップ契約)が破棄される事になります。

当然契約不履行になった銀行は、違約金を払わないといけなくなりますから、その分を住宅購入者が負担する羽目になります。(借入れ価格の2%~5%程度)

過去に借り換え相談を受け付けたことがありますが、全期間固定金利だったので、違約金が発生しますよってお伝えしたら、悲しんでいる方がおりました。

変動金利であれば、その辺は自由です。

金利が下がる場合でも全期間固定金利は下がらない。(価格競争しなくて済む)

固定金利の最大のメリットは、住宅ローンが借入時に総支払額が確定していることです。

2018年の三井住友銀行の全期間固定金利(年1.8%)で4,000万円を35年間借りた場合は、総支払額が53,943,350円と約1,400万円が利息です。

この金額は繰上げによって変更することは出来ますが、金利下落によって変更されることはありません。

もし、短期プライムレートが1.475%からゼロ金利政策を強化して1.375%になった場合はどうなるでしょうか?

いま借入れしている変動金利の方、全員が0.1%も金利が下がります。

ですが、固定金利は下がりません。

みんな上がることばっかり考えておりますが、下がる事だって忘れてはいけません。(これ以上下げるって事は考えにくいですが。)

→変動金利は無謀か?住宅ローンで後悔する3つの借入パターンを解説

ここまでが、固定金利のデメリットになります。

次は、変動金利においてよくある3つの勘違いをご紹介させて頂きます。

思考停止で固定金利を選ぶと損する。変動金利によくある勘違い3選

金利が上昇したら超危険=リスクの有無で判断しがち

最近、変動金利が上昇する系のニュースがかなり多くなってきております。

その中でも最近読んだ酷いニュースがこれ

世帯収入が1000万円以下の世帯にとって、首都圏で新築マンションを購入することは、もはや非現実的な領域に入ってきている

まーた、いい加減なこと言ってる

埼玉や千葉の郊外行ったら、2000万円少しで新築マンション売ってるよhttps://t.co/85J7ekMQyR

— JOJO@不動産投資家&ブロガー (@jojo_felicity) 2018年10月17日

これをよんだ私の感想。

この記事めちゃくちゃ適当すぎW

この記事は固定金利で借りて欲しい銀行の印象操作でしか無いですね。

アメリカの長期金利が上がって、日本も金利が上がるって言うのは固定金利。変動金利は短期プライムが上がらないと金利は上がらない事を説明しない

儲けが多い固定金利で借りて欲しいから何でしょうね— 秋大@不動産売買×IT専業ブロガー&プログラミング初心者 (@wQbxgM3BF8PPgXA) 2018年10月17日

こういう記事を読んで「変動金利=危険」焦った人は、みんな固定で借りていくんでしょうね。

ただポイントなのは、変動金利が上がるリスク有無で判断してしまい、実際のどれくらいのリスクなのかを判断しないで固定金利を選んでいる人が多い印象があります。

マイナス金利による銀行の収益源悪化・政府の物価上昇率2%達成などの条件から、ゼロ金利政策が解除されて変動金利があがるのは間違えないとみてます。

ですが、その上がる率が1%だったらどうでしょうか?

現在0.4%で借りている人は1.4%です。金利は1%上昇しましたが、固定金利の1.8%に比べればまだ安いです。

このまま完済しても変動金利の方がお得なんです。

では、固定金利の1.8%まで変動金利が上がる可能性があるか?って事。

金利の上がる上がらないで判断せずに、金利上昇がどこまで上がるかのリスクの大きさで判断すべき。

変動金利は固定金利より変動していない?仕組みとカラクリを元プロが解説します。で変動金利の金利上昇リスクの見解を解説しております。

変動金利は金利が上昇した瞬間支払額増加=莫大な破産者が出る(商品不足)

これは単純に商品理解をしていない方の勘違いです。

変動金利は毎年4月・10月と半年に1度金利の見直しをされますが、金利が上がった瞬間に増額って事ではありません。

変動金利には「5年ルール」「125%ルール」という2つのルールによって守られております。

5年ルールとは、契約したときから5年間は、金利が上昇しても返済額を増加させることは出来ないっていうルールです。

125%ルールは契約から5年後、金利上昇により当初の返済額では35年ローンで返済出来ない場合は、月々の返済額を上げる必要がありますが、その上昇幅は125%(1.25倍)までと決められております。

いきなり2倍払えって事はありません。

ですが、この2つのルールも返済を後回しにする諸刃の剣のルールなので、変動金利の金利上昇リスクが怖ければ「上限金利特約」の加入をオススメします。

→上限が無い変動金利が怖くて組めない方必見!【上限金利特約】の住宅ローンを解説

国債が安くなってなればその反動で金利があがるんでしょ?

日本の借金が増えて、国際的に日本の信用を失えば、日本が借金をするたびに発行している国債の価値が下がってしまいます。

国債が下がれば、利回りが上昇し、その反動で金利が上がるって思うのは間違い。

変動金利が影響を受けるのは、日銀の金融政策である(無担保コールレート・銀行間の貸出金利)による短期プライムレートに連動します。

国債下落が直接的原因ではありません。

むしろ国債が下落したら、アメリカの長期プライムレートが変動することで金利が変わる固定金利の方です。

全期間固定金利=安心で組むと損する!10年固定と全期間固定金利のミックスローンが安い。

ここまで固定金利のデメリットを中心に解説してきましたが、どうしても変動金利の金利上昇リスクが怖い!って方はいると思います。

いくら安心料が高いって言っても、全期間固定金利は借入時にリスクが目に見える事が魅力って事には間違いありません。

しかし、全期間固定金利という高い金利で、35年ローンを組むという行為自体が非常に勿体ない話。

そこで全期間固定金利を組まれる方に1つ提案したいと思います。

変動金利並に安い10年固定と、35年固定の2つのミックスローンという組み方が非常にオススメです。

このローンのメリットは2つあります。

ココがおすすめ

☑月々の支払い額がかなり安くなる

☑10年以内に10年固定分を完済できれば、変動リスクが0になる。

例えばみずほ銀行で3,000万円の全期間固定金利ローンを35年、年1.45%(2018.11 優遇有り)借入れした場合、月々が91,122円になります。

もし10年固定分を1,000万円とし、2,000万円の全期間固定金利とのミックスローンを利用すると、2,000万円分の支払いが60,748円と、1,000万円分の27,278円(年0.794% 2018.11現在)で約8.7万円。

毎月4,000円も安くなります。年間にすれば約5万です。10年で50万。

このミックスローンのポイントは、10年固定分を10年後に一括返済するので、当初10年は繰上げ返済してはいけません。

住宅ローン控除がフル活用できなくなるからです。

10年経過し、10年固定が変動金利に変わるタイミングで一括返済を行う事で、返済額を減らしたまま、変動リスクを負わずに借入れすることが可能なのです。

何も考えず、思考停止のままで全期間固定金利を組むのは損ですよ。

頭金を利用して10年固定分を完済させましょう。

→いつまでマイホーム購入に頭金が必要って言ってるの?頭金なしのメリット5選

注意ポイント

10年固定分の配分は10年間で確実に完済できる額で設定しておきましょう。

もし、完済できなければ、変動金利も優遇措置が貰えない高い変動金利で借入れすると言う本末転倒の条件になるので要注意です。

まとめ

この記事で伝えたいこと!

☑固定金利は銀行がリスクを負う住宅ローン。「貸しているのに、収益が減っている逆サヤのリスク」を負うので、金利が高い。

☑銀行が金利上昇リスクを回避しながら固定金利を貸し出しする仕組みは「金利スワップ契約」がポイント。金利スワップ契約の違約リスクは全て住宅購入者が負う。

☑全期間固定金利=安心で組むのは勿体ない!10年固定と全期間固定金利のミックスローンを上手に使えば、金利上昇リスクを0にしながら10年間で50万円も節約することが出来る。

この記事の内容にて、固定金利の仕組みを把握し、固定金利を選んで貰えれば幸いです。

下記の記事もあわせてどうぞ!

→あなたどれを選ぶ?変動金利と固定金利の4つの違いで選ぶ住宅ローンの4つの借り方を解説

Copyright secured by Digiprove © 2018 大輝 秋月

Copyright secured by Digiprove © 2018 大輝 秋月