人生の最大の買い物であるマイホーム購入。しかしマイホーム購入を親などに相談すると・・・・

親に言われること

☑貯金あるの?頭金はいくら出すのよ!

☑頭金を出さなきゃダメよ。借入額を少なくしなきゃ

☑援助しようか(笑)

お金の話である「頭金」というワードは1度は必ず出ると思いますが、頭金が無いって言うと、家を買うのは辞めておきなさいって言う人も居ますが、私から言わせると

いつまで頭金が必要って思ってんの?

って話です。

頭金があれば、住宅ローンの借入額が減らし、月々の返済額も減るので、一見素晴らしい提案だと思われるのですが、住宅購入面以外で考えると、頭金という名の現金を大量に使ってマイホームを購入する時代は等に終わってます。

もちろん年収によって借り入れが出来る額は異なりますし、ほかに借り入れがあったなどの悪い条件が重なれば頭金が必要になってきます。

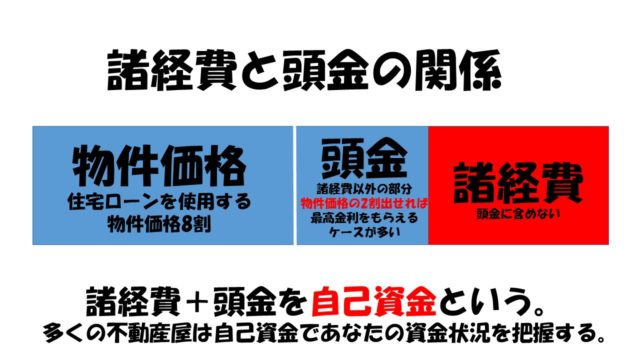

ですが、今の時代は借りられるのであれば、諸経費以外のフルローンがベストです。

(諸経費は出そうね。ローンが不利になるから)

今回は、元プロが建前抜きの本音で、マイホーム購入時の頭金について解説させて頂きます。

Contents

マイホーム購入に頭金2割必要っていうのはバブル時代の産物。

マイホーム購入で頭金2割は必要って言われていたのは、バブル時代の時の話です。

当時では、フルローンを組むことが出来ず、物件価格の8割程度しか借入れすることが出来ませんでした。

そのため、物件を購入するためには頭金を2割+諸経費分を入れなければ住宅を購入する事すら出来なかったのです。

2018年の変動金利の金利は0.4%台です。

バブル時代の変動金利の金利がいくらかご存じでしょうか?

なんと8%以上ですよ。

出典:https://sumai.okinawatimes.co.jp/commons/plan/detail/4580

当時より1/20以下の住宅ローンの金利なのに、今でも同じ事を言っております。

はっきり言っておかしくないですか?

ですが不動産屋やFPに聞くと・・・

「頭金を入れた方が絶対に良いです」って言われますよね?

勿論、頭金を出せるのであれば、頭金を入れるべき!って私も昔は言っておりました。

なぜだか分かります?

それは、ローンを通す確率をUPさせて契約を取るためですよ。

基本コレ。

確かに、頭金を2割入れると、フラット35の最大手ARUHIではスーパーフラットで金利が0.1%安くなるなどの特典はあります。

ただそうは言っても、今時頭金2割も持っている人はかなり少ないです。

なのに、有り金を頭金にぶち込ませようとします。

それは「住宅ローンの借り入れが減るので安心」という心理的に安心させて、住宅購入のハードルを下げさせようとしているのに過ぎません。

ですが本来はマイホーム購入後から大事なはず!

不動産屋に属さない独立系FPだったら、おそらく頭金を沢山入れろとは言わずに、所有している頭金の運用・投資や、教育費の貯蓄・頭金を入れない繰上げ返済をご紹介しているはず。

結局、頭金を沢山入れろっていうのは、物件だけ買ったらおしまいの資金計画なのです。

いつまでマイホーム購入に頭金が必要って言ってるの?頭金なしのメリット5選

早く購入し、自分の物にならない家賃では無く住宅にお金を支払える。

仮に、頭金を貯めるために1年間月8万円の賃貸にずっと住んでいた場合と、頭金無しで35年3,080万円の月8.16万円のローンを組んだ場合で比較します。

1年間頭金を貯めた人は利用した住居費は96万円で、そのうち自分の資産になる為に利用した額は0円です。

一方で、住宅ローンを利用して購入した人は利息の15,400円がつきますが、約6.6万円が自分の資産に支払った額です。

年間にすれば80万円は家に積み立てたことになります。

建物には減価償却されて、資産が減っているじゃねーかっていう意見もあると思いますが、仮に35年間同じようにやった場合でも、賃貸は何も残りませんが、住宅購入後は最悪土地は資産になります。

何にも価値にならない賃貸に払うなら、頭金が無くても早く自分の資産になる住宅ローンを組んだ方が、長期的に見てお得です。

家を購入後に貯めれば良いのですから。

また今後、物価上昇・消費税増税により、マイホーム購入がどんどん厳しくなってくる時代に向かってきております。

消費税8%の住宅購入はいつまで?増税後の住宅業界を元不動産屋が解説【悲壮】でお伝えしてますが、建物価格がどんどん上がり、注文住宅の坪単価上昇・建売なら建物の狭小化がますます進んでくるでしょう。

東京都内であれば、消費税増税後でも2022年以降に土地の単価が安くなった時に購入した方が安く購入できるかもしれませんが、既に土地値が底値に近いエリアであれば、建物価格高騰により、頭金を貯めている間に、総額が高くなってしまいます。

住宅ローン控除が最大限利用できる。(貰える額が増える)

頭金を使ってローン残高を減らしてしまう最大の戦反は住宅ローン控除の存在です。

仮に頭金1,000万円持った人が、フルローンで4,000万円組んだ場合と、頭金全額利用して3,000万円のローンを組んだとします。※どちらも変動35年の年0.6%で計算

さらに詳しく

その差額は約85万円!

頭金を1,000万払わなかっただけで、年間8.5万円もお得になるのです。

そう言うと、1,000万円分の金利を計算しろって言われると思うので、金利も含めて差額を算出すると。

頭金支払時の金利比較

3,000万円の住宅ローンの10年間の金利合計は1551,140円(繰上げ返済無し)

4,000万円の住宅ローンの10年間の金利合計は2,088,204円(繰上げ返済無し)

金利差は頭金1,000万円を入れた3,000万円の借り入れの方が約53万円総額が安くなったことが分かります。

ですが、住宅ローン控除でお得になった85万円を含めても、頭金を1,000万円使わない方が33万円お得なんですよ!

理由は簡単で、住宅ローン控除は残代金に対しての1%の額の還付に対して、変動金利は0.6%。

その差額0.4%が利益に利益になるわけです。

当然ローン残高が多い方がその額は多くなります。

同じ1,000万円を持っている人同士なのに、お金を使うタイミングが異なるだけで、あっという間に数十万円損するのです。

ちなみに残念ながら不動産屋はここまで計算しませんよ。

なぜなら頭金入れて貰った方がローンが通りやすくなる=契約だからです。

同じローンなのに団体信用生命保険の掛け金が多くなる。

頭金を使わないメリットは、住宅ローン控除の返金額が増えるだけではありません。

健康面の保険である「団体信用生命保険」でも大活躍をします。

団体信用生命保険というのは、簡単に言えばローン支払者が亡くなったらローン残高が0円になる生命保険です。

更に住信SBIなどの全疾患特約などに加入すれば、3代疾病・その他該当する病気になってもローン残高が0円になります。

さっきの例で解説すると、もし1,000万円頭金で払った場合は、1回目の支払いで亡くなったとしても3,000万円分の団信しかおりません。

ですが、頭金0の場合は4,000万円の団信のおかげで残債が0円になるだけでは無く、頭金で払っていない1,000万円は手元に残ります。

同じローンなのに1,000万円も違うのは勿体ないですよね?

住宅ローン=生命保険でもあるわけでして、借金=悪という日本人特有の悪い癖のせいで、本来の特典を知らない間に受けられていないわけです。

住宅ローン控除が終わった10年後に頭金を繰上げ返済した方が総額が安いから

最初に頭金を払うVS10年後に頭金を繰上げ返済する

3,000万円の住宅ローンの総額は33,267,429円ー2,567,293円(住宅ローン控除)=30,700,136円(最初に頭金1,000万円)

4,000万円の住宅ローンの総額は43,044,218円ー1,000万(10年後の繰上げ返済)ー3,423,076円(住宅ローン控除)=29,621,142円

差額がなんと10年後に頭金を払った方が74万円も総額が安くなるのです。

理由は2つ。

☑住宅ローン控除分の還付額が多いから

☑住宅ローンの返済期限が短くなったから

住宅ローン控除の還付額の違いは、最初に頭金を入れた場合と比較したら、85万円も還付額に違いが出ています。

金利差を含めて考えても33万円もお得になりますから、74万円の差額の内の内訳は住宅ローン控除額の違いによる物でしょう。

もう一つの、住宅ローンの返済期限が短くなった事というのを忘れてはいけません。

10年後に1,000万円を繰上げ返済を行うことで、繰上げ返済無しの35年ローンと比べて107回分(約9年)も短くなっております。

住宅ローンは返済期限が長いほど利息負担を要することになりますので、残りの41万円が9年分の利息分が全てが浮いたのがこのトリックの正体。

支払いタイミングをしくじると、同じお金でも知らない間に数十万円は損します。

私からして見れば、頭金を購入時に全額支払うのは愚の骨頂です。

ココに注意

繰上げ返済を行ったからと言って、月々の返済額が少なくなるわけではありません。

キャッシュフローが安定する。ローン破綻になりにくい

住宅ローンの借入額を無理に減らしたい一心で、貯蓄額をギリギリまで減らして頭金に持って行こうとする人も中には居ますが、

即辞めてください!

住宅ローンの借入額が多い=不安・悪って気持ちも分かりますが、もし、頭金で貯蓄もギリギリの中で収入源である旦那さんが入院・退職してしまったらどうするのでしょうか?

収入ありませんよね。もし自主退職してしまったら、雇用保険だってすぐには貰えません。3ヶ月間は無収入です。

そんなときに住宅ローンが支払えない場合はどうなってしまうのでしょうか?

簡単です。

3ヶ月間放置していれば、銀行から保証会社に異動し、住宅の売却(競売)に向けて動かれてしまいます。

もし、頭金を残しておけば、何かあったときでも当面の生活費を頭金を使って払えるわけでして、その間に立て直せばいいです。

住宅ローンは繰上げをしないかぎり、35年間も支払う超長期の住宅ローンです。

何があるか分からないこそ、手持ちの頭金をできるだけ使わずに、住宅を購入すべきなのです。

→住宅ローン返済中に病気で払えない?任意売却で家を失う前に試したい対策6選を解説

注意:マイホーム頭金なし=貯金が無いではない。ガチでお金が無い人はまずは半年分の給料の貯蓄から。

ここまでマイホーム購入に散々頭金を払って購入する人は勿体ない!頭金無しのメリット5つをご紹介しましたが、頭金無し=貯金0ではありませんよ。

時々、手付金も払えないガチで0円の人が住宅を購入しようとする方がいます。

狭い賃貸から早く抜け出したい!家賃が勿体ない・・・住んでから貯金すればOKでしょって、勢いでマイホーム購入してくれる人は、個人的には大好きなんですが、せめて現在の給料分の半年以上の貯蓄をしてから購入する事をオススメします。

手付金も払えないような人が、住宅購入をしても、住宅ローンが返済出来ずいつ破産するか分からないような資金計画は危ないです。

半年以上の給料の貯蓄があれば、諸経費も諸経費を100万円以下にする条件を使えば十分払えるし、最悪諸経費ローンを使ったとしても、もし退職してしまい働けなくなったとしても、雇用保険を入れれば1年分はなんとか耐える事が出来るからです。

せっかくマイホームを購入したのに、1年程度で家を手放すって事の無いようにするためには、最低でも給料の半年分以上のお金を貯めてから、マイホーム購入を検討した方が良いでしょう。

それでも、今すぐ家を欲しいっていう人は、手付金が払えないは新築を買えない?金策と絶対にやってはいけない2選を解説をご覧ください。

まとめ

この記事で伝えたいこと!

☑マイホーム購入には頭金2割必要という時代はバブル時代の名残。バブル時代と比べて金利も1/20になった時代において、頭金を使ったマイホーム購入は非常に勿体ない。

☑マイホーム購入で頭金を使わないメリットは5つ「頭金を貯めずに早く住宅購入が出来る」「頭金を使わない方が住宅ローン控除の額が多い」「団体信用生命保険の額が増える」「頭金を10年後に繰上げ返済した方が、総額が安い」「キャッシュフローが安定する」

☑頭金なし=貯金0とは違う。貯金0だと、もし収入が0になったときに住宅ローンが支払えず、せっかく購入したマイホームを手放す羽目になるので、給料の半年分を貯めてから購入を検討すべき

参考になれば幸いです。

こちらの記事もオススメです。

→実は還付金って少ない?年末調整の住宅ローン控除額が少ない理由4選と注意点

Copyright secured by Digiprove © 2018 大輝 秋月

Copyright secured by Digiprove © 2018 大輝 秋月